SAP verzeichnet ausgezeichneten Start ins Jahr 2021

Breaking News:

Kathmandu Nepal

Freitag, Apr 19, 2024

• Current Cloud Backlog von S/4HANA Cloud steigt währungsbereinigt um 43 % und unterstreicht da-mit den beschleunigten Umstieg der SAP in die Cloud

• Ergebnis je Aktie (IFRS) steigt um 29 %; Ergebnis je Aktie (Non-IFRS) steigt um 63 %

• Operativer Cashflow steigt um 3 % auf 3,09 Mrd. €; Free Cashflow steigt um 10 % auf 2,85 Mrd. €

Aktuelle Informationen zur Geschäftsentwicklung im ersten Quartal 2021

Die SAP verbuchte ein deutliches Wachstum beim Cloud-Neugeschäft entlang ihres Cloudportfolios, einschließlich Qualtrics, Human Experience Management, Procurement, Customer Experience und SAP Business Technology Platform, und hatte einen starken Start mit dem Angebot „RISE with SAP“, das Kunden hilft, ihre Transformation in der Cloud voranzutreiben. Die Softwarelizenzerlöse stiegen um 7 % (IFRS) und verzeichneten ein starkes, zweistelliges Wachstum von 11 % (Non-IFRS, währungsbereinigt). Die SAP setzte sich mit ERP-Lösungen, Lösungen für die digitale Logistikkette und ihrem breiten Portfo-lio von Cloudlösungen mehrere Male deutlich gegenüber den Wettbewerbern durch.

Obwohl die weltweiten Reisebeschränkungen das Concur-Geschäft weiterhin belasteten, verzeichneten die SAP-Clouderlöse im ersten Quartal ein robustes Wachstum von 7 % (IFRS) und 13 % (Non-IFRS, währungsbereinigt). Die Clouderlöse aus den SaaS/PaaS-Angeboten der SAP, die nicht zu Intelligent Spend gehören, wuchsen um 17 % (IFRS) und um 24 % (Non-IFRS, währungsbereinigt). Die SAP geht davon aus, dass die starke Entwicklung beim Cloud-Neugeschäft das Wachstum der Clouderlöse in Zukunft weiter beschleunigen wird.

Während der Corona-Krise betreut die SAP ihre Kunden mit einer Strategie, die einen integrierten virtuellen Vertrieb und Re-mote-Implementierungen ermöglicht, auch weiterhin wirkungsvoll. Die SAP übt bei der Einstellung neuer Mitarbeiter und bei den kurzfristig anpassbaren Ausgaben weiterhin Kostendisziplin aus und nutzt gleichzeitig Einsparmöglichkeiten wie bei-spielsweise weniger Geschäftsreisen, geringere Gebäudekosten und virtuelle Veranstaltungen. Das Vorjahr beinhaltete Kos-ten in Höhe von etwa 36 Mio. € im Zuge der Absage der jährlichen Präsenzveranstaltung SAPPHIRE NOW und anderer Kunden-Events, sowie Reisekosten aufgrund normalen Geschäftsreiseverhaltens.

Highlights

• Vertragsabschlüsse mit einschließlich folgenden Schlüsselkunden wurden erzielt: Unilever, BioNTech, IKEA, Nippon Ex-press, BMW, der Yamaha Motor Company, der Toshiba Corporation, AstraZeneca, Zalando, Deichmann, B. Braun, und der Clemson University. AkzoNobel, CONA Services, Daikin Chemicals, Olam International, Google, Bosch Siemens Haus-geräte, Douglas, LIVEKINDLY Collective, Peloton und Chobani nahmen den Produktivbetrieb mit SAP-Lösungen auf.

• Die SAP hat am 27. Januar „RISE with SAP“ auf den Markt gebracht, um Kunden einen einfachen Weg zu bieten ihr Unter-nehmen in der Cloud neu auszurichten. Allein im ersten Quartal schloss die SAP über 100 Verträge ab. Kunden wie Carre-four Brazil, Sono Motors, KIA Chile, Hillrom und Grupo Feromax haben sich im ersten Quartal für „RISE with SAP“ entschieden.

• Die SAP konnte im ersten Quartal insgesamt mehr als 400 S/4HANA-Kunden hinzugewinnen. Die Gesamtzahl der S/4HANA-Kunden ist damit gegenüber der Vorjahresperiode um über 16 % auf mehr als 16.400 gestiegen. Davon haben über 9.600 bereits den Produktivbetrieb aufgenommen. Über 50 % der gewonnenen S/4HANA-Kunden waren Neukun-den.

• Die Übernahme von Signavio wurde am 5. März abgeschlossen. Die SAP baut damit ihre Funktionen für Business Process Intelligence beträchtlich aus.

• Die SAP hat die Übernahme von AppGyver, einem Pionier im Bereich der No-Code-Entwicklungsplattformen, abgeschlos-sen. Die Lösungen von AppGyver werden Teil der SAP Business Technology Platform.

• Die SAP hat eine strategische Partnerschaft mit Dediq bekannt gegeben. Die beiden Unternehmen werden das SAP-Portfolio für Finanzdienstleister gemeinsam ausbauen und in neue Lösungen investieren, um die Banken- und Versiche-rungsbranche, die sich derzeit in einem sehr raschen Wandel befindet, besser unterstützen zu können. Die neuen Lösun-gen werden als Teil der SAP Industry-Cloud-Lösungen entwickelt. Die SAP und Dediq beabsichtigen gemeinsam eine Geschäftseinheit für die Finanzdienstleistungsbranche (Financial Services Industry; FSI) zu gründen, an der beide Unter-nehmen gemeinschaftlich beteiligt sein werden. Vorbehaltlich der Genehmigung durch die Aufsichtsbehörden ist die Gründung der neuen FSI-Geschäftseinheit für September 2021 vorgesehen.

• Die SAP hat eine Dividende von 1,85 € je Aktie für das Geschäftsjahr 2020 vorgeschlagen. Dies entspricht einer Erhöhung um 0,27 € oder 17 % im Vergleich zum Vorjahr. Die Dividende bedarf der Zustimmung der Aktionäre im Rahmen der kom-menden Hauptversammlung, die am 12. Mai 2021 stattfinden wird.

Finanzielle Ergebnisse – Erstes Quartal 20211

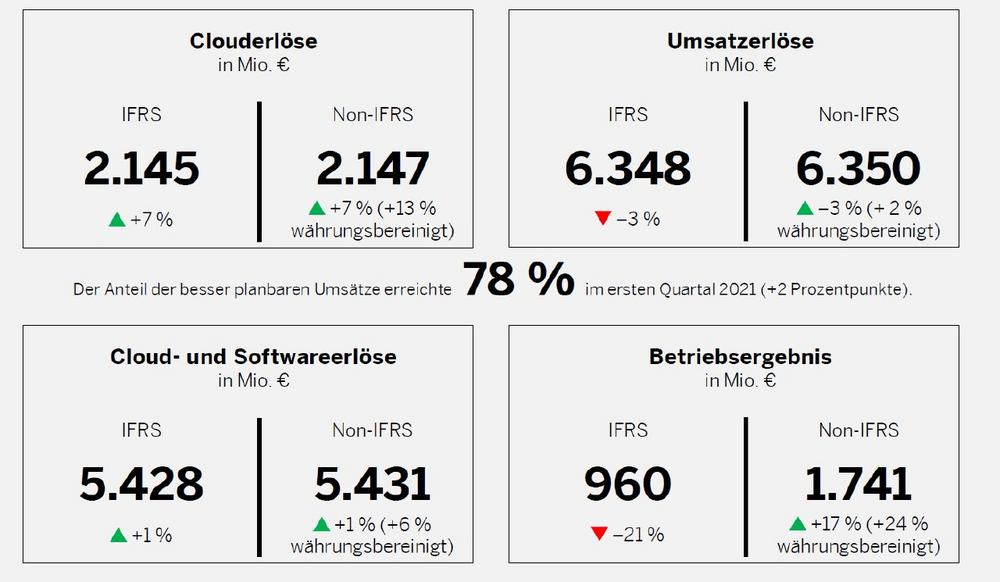

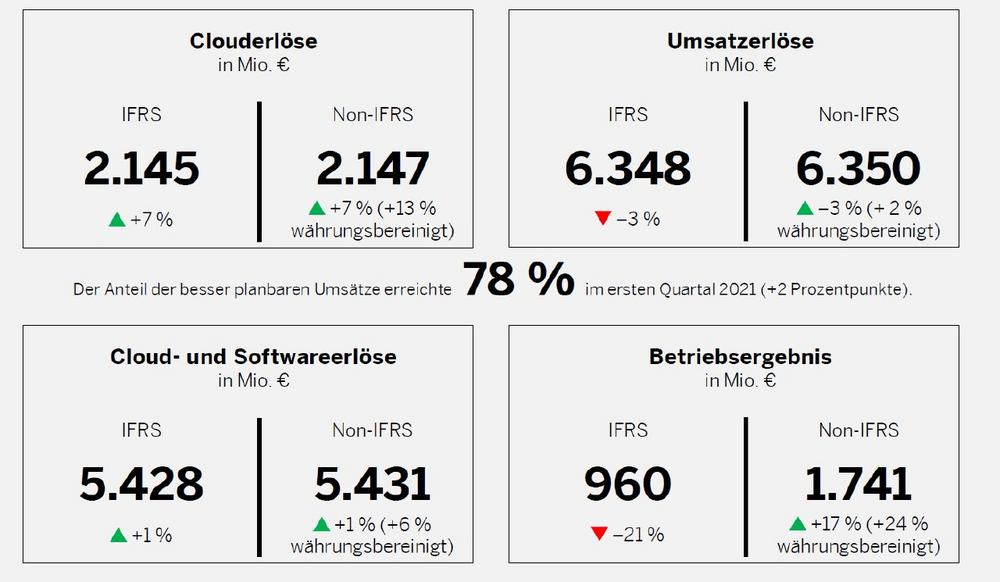

Der Current Cloud Backlog stieg um 15 % auf 7,63 Mrd. € beziehungsweise um 19 % (währungsbereinigt). Die Clouderlöse erhöhten sich gegenüber dem Vorjahr um 7 % auf 2,14 Mrd. € (IFRS) beziehungsweise um 7 % auf 2,15 Mrd. € (Non-IFRS) und um 13 % (Non-IFRS, währungsbereinigt). Die Softwarelizenzerlöse stiegen um 7 % im Vergleich zum Vorjahr auf 0,48 Mrd. € (IFRS und Non-IFRS) und um 11 % (Non-IFRS, währungsbereinigt). Die Cloud- und Softwareerlöse stiegen um 1 % auf 5,43 Mrd. € (IFRS und Non-IFRS) und um 6 % (Non-IFRS, währungsbereinigt). Die Serviceerlöse verringerten sich gegenüber dem Vorjahr um 18 % auf 0,9 Mrd. € (IFRS und Non-IFRS) und um 14 % (Non-IFRS, währungsbereinigt). Dieser Umsatzrückgang reflektiert die im November 2020 abgeschlossene Veräußerung der Kommunikationseinheit SAP Digital Interconnect, die im ersten Quartal 2020 Serviceerlöse von ca. 90 Mio. € (IFRS und Non-IFRS) beigesteuert hatte. Die ge-samten Umsatzerlöse verringerten sich gegenüber dem Vorjahr um 3 % auf 6,35 Mrd. € (IFRS und Non-IFRS) und erhöhten sich um 2 % (Non-IFRS, währungsbereinigt).

Der Anteil der besser planbaren Umsätze2 an den gesamten Umsatzerlösen stieg im ersten Quartal gegenüber dem Vorjahr um rund 2 Prozentpunkte auf rund 78 %.

Das Betriebsergebnis (IFRS) verringerte sich um 21 % auf 0,96 Mrd. € und die operative Marge (IFRS) verringerte sich um 3,4 Prozentpunkte auf 15,1 % aufgrund höherer Aufwendungen für anteilsbasierte Vergütungsprogramme (vor allem im Zu-sammenhang mit Zuteilungen aus dem Börsengang von Qualtrics) und Restrukturierungsaufwendungen in Verbindung mit der beschleunigten Harmonisierung der SAP-Infrastruktur für den Cloudbetrieb. Das Betriebsergebnis (Non-IFRS) erhöhte sich um 17 % auf 1,74 Mrd. € beziehungsweise um 24 % (Non-IFRS, währungsbereinigt) und die operative Marge (Non-IFRS) erhöhte sich um 4,7 Prozentpunkte auf 27,4 % beziehungsweise um 4,9 Prozentpunkte (Non-IFRS, währungsbereinigt).

Das Ergebnis je Aktie stieg um 29 % auf 0,88 € (IFRS) beziehungsweise um 63 % auf 1,40 € (Non-IFRS). Das Ergebnis je Ak-tie beinhaltet einen erneut starken Beitrag von Sapphire Ventures.

Der operative Cashflow betrug im ersten Quartal 3,09 Mrd. €. Der Free Cashflow stieg im Jahresvergleich um 10 % auf 2,85 Mrd. €. Der Cashflow wurde durch geringere anteilsbasierte Vergütungen und Restrukturierungszahlungen positiv be-einflusst. Der Free Cashflow wurde durch einen Rückgang der Investitionsausgaben weiter unterstützt. Zum Quartalsende belief sich die Nettoverschuldung auf −2,66 Mrd. €.

Erweiterte Finanzberichterstattung – Beschleunigter Umstieg der SAP in die Cloud

Ab dem ersten Quartal 2021 erweitert die SAP ihre Finanzberichterstattung, um Anleger transparent über die Umstellung ihres ERP-Kerngeschäfts in die Cloud zu informieren. Hierzu veröffentlicht die SAP den Anteil, den SAP S/4HANA Cloud zum Current Cloud Backlog und den Clouderlösen beiträgt, sowie die nominalen und währungsbereinig-ten Wachstumsraten gegenüber dem Vorjahr.

Im ersten Quartal stieg der Current Cloud Backlog von S/4HANA Cloud um 39 % auf 1,04 Mrd. € beziehungsweise um 43 % (währungsbereinigt). Die Erlöse für S/4HANA Cloud erhöhten sich um 36 % auf 227 Mio. € (IFRS und Non-IFRS) beziehungs-weise um 43 % (währungsbereinigt).

SAP S/4HANA Cloud ist das Cloudangebot der SAP für ERP-Kernprozesse. Es besteht im Wesentlichen aus Cloudlösungen für Finanzmanagement, Supply Chain Management, Entwicklung und Fertigung, Auftrags- und Anlagenmanagement sowie den entsprechenden Lösungen für Datenmanagement, Analysen, Entwicklung und Integration.

„RISE with SAP“, das ganzheitliche SAP-Angebot für die Neuausrichtung von Unternehmen in der Cloud, ist ein wichtiger Wachstumsmotor für SAP S/4HANA Cloud und die SAP Business Technology Platform.

Entwicklung der Segmente – Erstes Quartal 2021

Die drei berichtspflichtigen Segmente der SAP, „Applications, Technology & Support“, „Qualtrics“ und „Services“, haben sich folgendermaßen entwickelt:

Applications, Technology & Support (AT&S)

Die Erlöse im Segment AT&S sanken um 1 % im Vergleich zum Vorjahr auf 5,31 Mrd. € (währungsbereinigt bedeutet dies einen Anstieg um 4 %). Die Entwicklung des Segments war zurückzuführen auf ein starkes zweistelliges Wachstum der Clouderlöse bei S/4HANA Cloud, Lösungen für die digitale Logistikkette, der SAP Business Technology Platform und Customer-Experi-ence-Lösungen, vor allem E-Commerce. Die Softwarelizenzerlöse stiegen deutlich, da sich die SAP mit Lösungen für ERP und die Logistikkette viele Male gegenüber den Wettbewerbern durchsetzte. Die Supporterlöse im Segment stagnierten wäh-rungsbereinigt im Vergleich zum Vorjahr aufgrund hoher Bindungsraten und der Verlagerung einiger Supporterlöse in die Cloud.

Qualtrics

Die Erlöse im Segment Qualtrics wuchsen um 25 % im Vergleich zum Vorjahr auf 202 Mio. € (währungsbereinigt bedeutet dies einen Anstieg um 37 %). Das starke Wachstum wurde von Unternehmen getragen, die mit Experience-Daten von Qualtrics und den daraus gewonnenen Erkenntnissen die Mitarbeiterbindung und die Mitarbeitermotivation verbessern, neue Kunden finden und die Beziehungen zu bestehenden Kunden stärken wollen. LIXIL, Singapore Post, die Bank of Montreal, Los Angeles County Public Health, Mitsubishi Electric Corporation, Royal Caribbean International und viele andere Unternehmen haben sich für Experience-Management-Lösungen von Qualtrics entschieden.

Services

Die Erlöse im Segment Services sanken um 12 % im Vergleich zum Vorjahr auf 800 Mio. € (währungsbereinigt bedeutet dies einen Rückgang um 8 %). Das Service-Implementierungsgeschäft beweist mit dem Umstieg der SAP auf die Remote-Bereit-stellung weiterhin seine Stabilität und Flexibilität. Die Premiumservices der SAP sind weiterhin sehr gefragt. Das Schulungsge-schäft der SAP wird jedoch auch weiterhin durch die verzögerte Wiedereröffnung globaler Schulungszentren beeinträchtigt.

Umsatzentwicklung in den Regionen – Erstes Quartal 2021

Die SAP verzeichnete in allen Regionen starke Ergebnisse.

In der Region Europa, Naher Osten, Afrika (EMEA) stiegen die Cloud- und Softwareerlöse um 5 % (IFRS) beziehungsweise 7 % (Non-IFRS, währungsbereinigt). Die Clouderlöse wuchsen um 21 % (IFRS) beziehungsweise 24 % (Non-IFRS, währungsberei-nigt), wobei sich Deutschland und die Schweiz besonders hervortaten.

In der Region Amerika sanken die Cloud- und Softwareerlöse um 6 % (IFRS) beziehungsweise stiegen um 3 % (Non-IFRS, währungsbereinigt). Die Clouderlöse gingen um 2 % (IFRS) zurück beziehungsweise wuchsen um 7 % (Non-IFRS, währungs-bereinigt). Kanada und Mexiko verzeichneten eine robuste Entwicklung.

In der Region Asien-Pazifik-Japan (APJ) stiegen die Cloud- und Softwareerlöse um 7 % (IFRS) beziehungsweise 11 % (Non-IFRS, währungsbereinigt). Die Clouderlöse wuchsen um 14 % (IFRS) beziehungsweise 18 % (Non-IFRS, währungsbereinigt), wobei Japan, Australien und Singapur besonders hervorzuheben sind.

Ausblick – Geschäftsjahr 2021

Die SAP hat am 13. April ihren Ausblick für das Gesamtjahr 2021 angehoben. Dieser spiegelt die starke Entwicklung beim Cloud-Neugeschäft wider, die das Wachstum der Clouderlöse voraussichtlich weiter beschleunigen wird. Die SAP geht weiter-hin von einem Rückgang der Softwarelizenzerlöse im Gesamtjahr aus, da sich mehr Kunden für das Subskriptionsangebot „RISE with SAP“ zur Abwicklung ihrer geschäftskritischen Kernprozesse entscheiden. Dieser Ausblick geht außerdem weiter-hin davon aus, dass die Corona-Krise langsam abklingen wird, während die Impfprogramme weltweit voranschreiten, sodass sich die globale Nachfrage im zweiten Halbjahr 2021 allmählich verbessert.

Die SAP erwartet, dass

• die Clouderlöse (Non-IFRS, währungsbereinigt) in einer Spanne zwischen 9,2 Mrd. € und 9,5 Mrd. € (zuvor 9,1 Mrd. € bis 9,5 Mrd. €) liegen werden (2020: 8,09 Mrd. €). Diese Spanne entspricht währungsbereinigt einer Wachstumsrate von 14 % bis 18 %.

• die Cloud- und Softwareerlöse (Non-IFRS, währungsbereinigt) in einer Spanne zwischen 23,4 Mrd. € und 23,8 Mrd. € (zuvor 23,3 Mrd. € bis 23,8 Mrd. €) liegen werden (2020: 23,23 Mrd. €). Diese Spanne entspricht wäh-rungsbereinigt einer Wachstumsrate von 1 % bis 2 %.

• das Betriebsergebnis (Non-IFRS, währungsbereinigt) in einer Spanne zwischen 7,8 Mrd. € und 8,2 Mrd. € liegen wird (2020: 8,28 Mrd. €). Diese Spanne entspricht währungsbereinigt einer Wachstumsrate von –1 % bis –6 %.

• der Anteil der besser planbaren Umsätze (definiert als die Summe der Clouderlöse und Softwaresupporterlöse) an den gesamten Umsatzerlösen etwa 75 % erreichen wird (2020: 72 %).

Die SAP erwartet weiterhin, vor allem aufgrund eines leicht reduzierten Gewinns, höherer Einkommensteuerzahlungen als erwartet und nachteiliger Wechselkursentwicklungen, einen operativen Cashflow von etwa 6,0 Mrd. € (2020: 7,2 Mrd. €). Für den Free Cashflow erwartet die SAP, auch beeinflusst durch einen leichten Anstieg der Investitionsausgaben, ein Niveau von über 4,5 Mrd. € (2020: 6,0 Mrd. €).

Während der Ausblick der SAP für das Gesamtjahr 2021 ohne Berücksichtigung der Wechselkurse gegeben wird, erwartet die SAP, dass die berichteten Wachstumsraten auf Basis aktueller Wechselkurse durch die Wechselkursschwankungen im Laufe des Jahres beeinflusst werden. Die erwarteten Währungseffekte für das zweite Quartal und das Gesamtjahr 2021 zeigt nachfolgende Tabelle: [PDF]

Für die SAP stehen im Jahr 2021 drei nichtfinanzielle Ziele im Mittelpunkt: Kundentreue, Mitarbeiterengagement und CO2-Emissionen. Die SAP möchte nach wie vor Folgendes erreichen:

• einen Kunden-Net-Promoter-Score zwischen 5 und 10 im Jahr 2021,

• einen Mitarbeiterengagement-Index zwischen 84 % und 86 % und

• Netto-Treibhausgasemissionen von 145 kt im Jahr 2021.

Zusätzliche Informationen

Diese Quartalsmitteilung und alle darin enthaltenen Informationen sind ungeprüft.

Definition wichtiger Wachstumskennzahlen

Der Current Cloud Backlog (CCB) zeigt die zu einem gegebenen Zeitpunkt vertraglich zugesicherten Clouderlöse, die wir in den kommenden 12 Monaten zu realisieren erwarten. Es handelt sich somit um eine Unterkomponente unserer gesamten ausstehenden Leistungsverpflichtungen nach IFRS 15.120. Für den CCB werden nur vertraglich zugesicherte Verträge berück-sichtigt. Man kann den CCB daher als unteren Schwellenwert für die Clouderlöse betrachten, deren Realisierung wir in den folgenden zwölf Monaten erwarten, da er nutzungsabhängige Verträge ohne ein garantiertes Volumen sowie Verträge mit ga-rantiertem Volumen, sowohl Neuverträge als auch Verlängerungen bestehender Verträge, die nach dem Stichtag geschlossen werden, unberücksichtigt lässt. Wir sind überzeugt, dass die Kennzahl CCB ein guter Indikator für den Vertriebserfolg im Cloudgeschäft ist, da sie sowohl Neugeschäft als auch Vertragsverlängerungen berücksichtigt.

Der Anteil der besser planbaren Umsätze ist die Summe aus den Clouderlösen (Non-IFRS) und Softwaresupporterlösen (Non-IFRS) in Prozent der gesamten Umsatzerlöse.

Erläuterungen zu weiteren wichtigen Wachstumskennzahlen finden Sie im Abschnitt „Steuerungssystem“ des Integrierten Berichts der SAP 2020, der im Internet unter www.sapintegratedreport.de zur Verfügung steht.

Telefonkonferenz/Ergänzende Finanzinformationen

Der Vorstand der SAP SE wird die Ergebnisse am Donnerstag, den 22. April, in einer Telefonkonferenz für Finanzanalysten um 14:00 Uhr MESZ erläutern. Die Konferenz (in englischer Sprache) wird live im Internet unter www.sap.de/investor übertragen und anschließend als Aufzeichnung (Replay) im Internet zur Verfügung stehen. Weitere Finanzinformationen zum ersten Quartal 2021 stehen ebenfalls im Internet unter www.sap.de/investor zur Verfügung.

Konferenz für Finanzanalysten und Investoren

Die SAP wird am Donnerstag, den 15. Juni, im Rahmen der jährlichen SAP-Kundenkonferenz SAPPHIRE NOW, die am 2. Juni beginnt, eine virtuelle Veranstaltung für Finanzanalysten ausrichten (https://events.sap.com/…).

Die SAP-Strategie soll dabei helfen, jedes Unternehmen in ein intelligentes Unternehmen zu verwandeln. Als ein Marktführer für Geschäftssoftware unterstützen wir Unternehmen jeder Größe und Branche dabei, ihre Ziele bestmöglich zu erreichen. Un-sere Technologien für maschinelles Lernen, das Internet der Dinge und fortschrittliche Analyseverfahren helfen unseren Kunden auf dem Weg zum intelligenten Unternehmen. SAP unterstützt Menschen und Unternehmen dabei, fundiertes Wissen über ihre Organisationen zu gewinnen, fördert die Zusammenarbeit und hilft so, dem Wettbewerb einen Schritt voraus zu sein. Wir ver-einfachen Technologie für Unternehmen, damit sie unsere Software nach ihren eigenen Vorstellungen einfach und reibungslos nutzen können. Unsere End-to-End-Suite aus Anwendungen und Services ermöglicht es Kunden in 25 Branchen weltweit, pro-fitabel zu sein, sich stets neu und flexibel anzupassen und etwas zu bewegen. Mit einem globalen Netzwerk aus Kunden, Part-nern, Mitarbeitern und Vordenkern hilft SAP die Abläufe der weltweiten Wirtschaft und das Leben von Menschen zu verbessern. Weitere Informationen unter [url=http://www.sap.com]www.sap.com[/url].

SAP Deutschland SE & Co. KG

Hasso-Plattner-Ring 7

69190 Walldorf

Telefon: +49 (6227) 7-47474

Telefax: +49 (6227) 7-57575

http://www.sap.com/germany

![]()